流动性宽松、供给收缩预期下 关注铜资源板块的投资机会

过去的一年,“铜博士”过于低调,伦铜价格大部分时间处在(7850,8750美元)这个区间波动,价格中枢8300美元/吨附近,上下波动幅度约5%,沪铜波动区间为中枢为68000元/吨,不管是伦铜还是沪铜显著低于文华商品指数的波动幅度。3月13日“中国大型冶炼厂将减产”一则消息引爆市场,伦铜大涨3.14%,紫金矿业、洛阳钼业、西部矿业等纷纷大涨,紫金矿业创出历史新高、洛阳钼业三天大涨超20cm,投资人感受到有色金属的巨大爆发力。

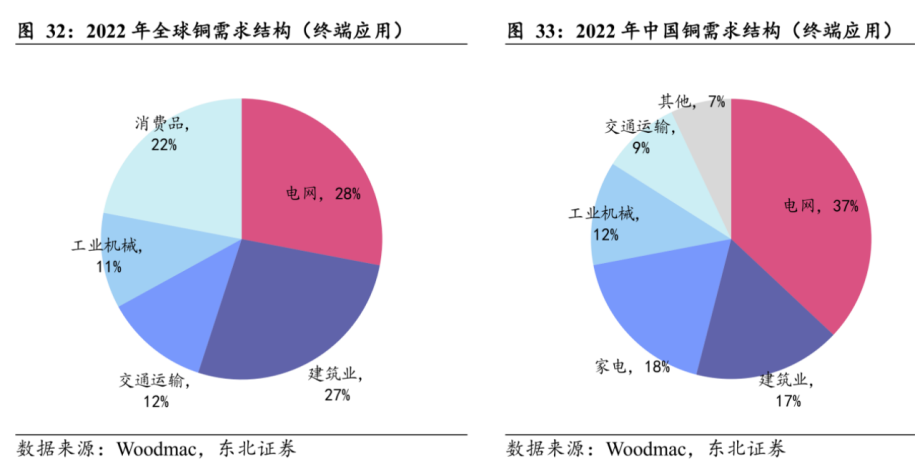

从铜的终端应用结构看,电力、家电、建筑等是较为主要的需求分项。根据Woodmac数据:

全球需求中电力及建筑占比较大:电力、建筑、交通运输、机械,其他消费品(含家电等,22%)。

1、传统电力行业:电网投资规模保证底线,预计维持弱增长

预计2023-25年传统电力耗铜增速为2.0%/2.0%/2.0%。家电耗铜主要运用于空调、冰箱等的导电导热元器件、电机漆包线中。预计2023-2025年中国家电耗铜量增速分别为5%/-1%/-1%。建筑耗铜主要关注竣工周期,因为耗铜量较大的线缆基本是在封顶时候完成铺设。 预计2023-25年地产耗铜增速为+8%/-2%/-2%。

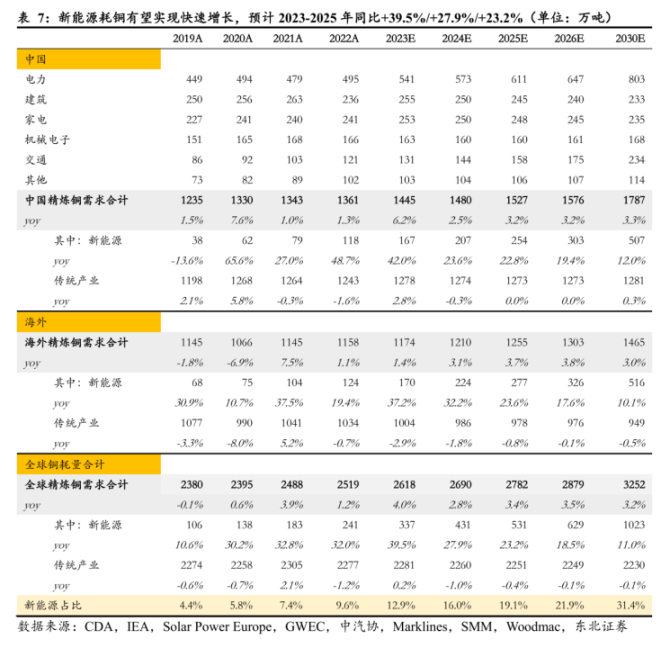

2、新动能:预计2023-2025年新能源需求增速约30%,2025年占比提至19.1%

光伏、风电、新能源汽车领域对铜的需求大幅增强。预计2023-2025年风光发电+电车等新能源领域耗铜量分别约为337/431/531万吨,同比+39.5%/+27.9%/+23.2%,2022-2025年CAGR约30%。

预计传统领域铜需求预计2022-2025年CAGR约-0.4%,2025年新能源铜需求占比预计达19.1%。假设2025-2030年新能源发展趋势延续,需求CAGR约18%,另外传统领域需求CAGR约-0.2%形成微弱拖累,则每年铜需求增量将在90万吨以上,对应铜需求增速将在3%以上。

全球铜资源储量分布较集中,CR3达到41%。据USGS数据,2022年全球铜储量8.9亿吨,其中智利、澳大利亚、秘鲁储量规模居前,分别拥有1.90亿吨、0.97亿吨、0.81亿吨,分别占比21%、11%、9%,CR3达到41%。中国铜资源相对匮乏,铜储量约为2700万吨,仅占全球铜储量的3%。

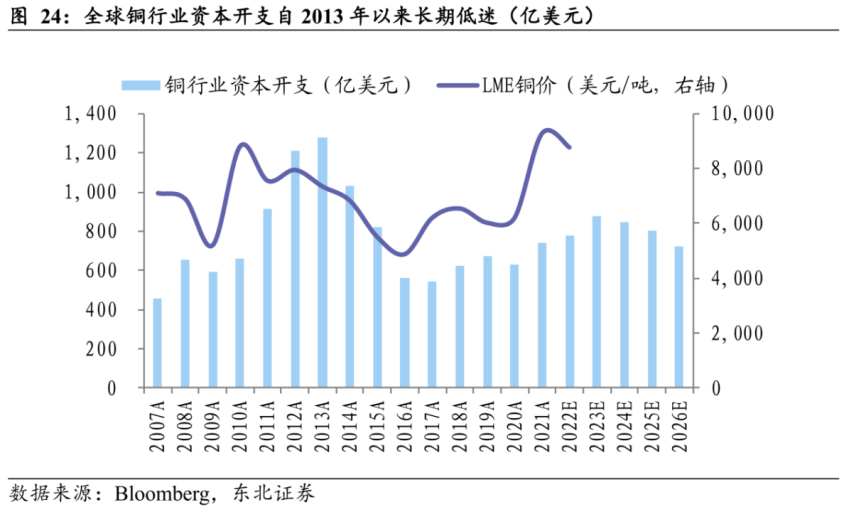

1、中长期供给存约束:行业资本开支低迷长达十年,龙头矿企投资意愿转变

全球铜企资本开支自2013年见顶,随后长期处于偏低位置。2011年后,铜价经历了较长的下跌周期,阻碍了开发新矿的决策和资金投入。2022年全球铜企的资本开支约为777.58亿美元,相较于2012年最高值1278亿美元下降约39%。据Bloomberg Intelligence预测,2023年后行业资本开支或仍将下滑。

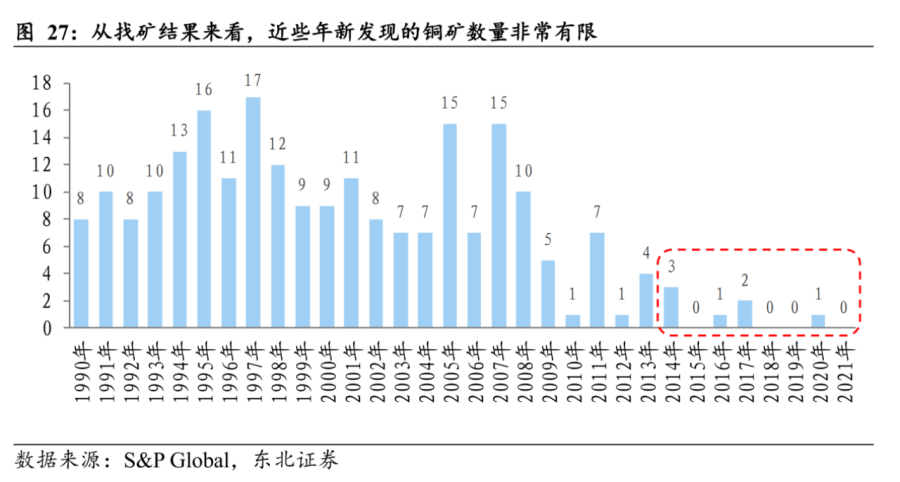

全球铜资源已被勘探及开发得较为充分,据S&P Global统计,1990-2021年全球共发现228个铜矿床,其中只有12个是在过去10年内发现的,资源量仅6050万吨,占比仅5%;2017-2021年新发现项目增加的铜资源量仅560万吨,还不到一个季度的全球铜需求。

全球铜资源正面临矿山老化、品位下滑的问题。随着新铜矿项目投入速度的放缓和现有铜矿项目开采年限的增加,铜资源品位呈现下滑趋势。据S&P Global数据,全球铜资源平均品位呈波动向下趋势,2010年以来,高点为2012年的0.45%,下滑到2021年的0.42%。以位于智利的全球最大在产铜矿Escondida为例,根据BHP公告数据,其平均入选品位从2015财年的1.40%降低至2022财年的0.78%,下滑幅度近半。

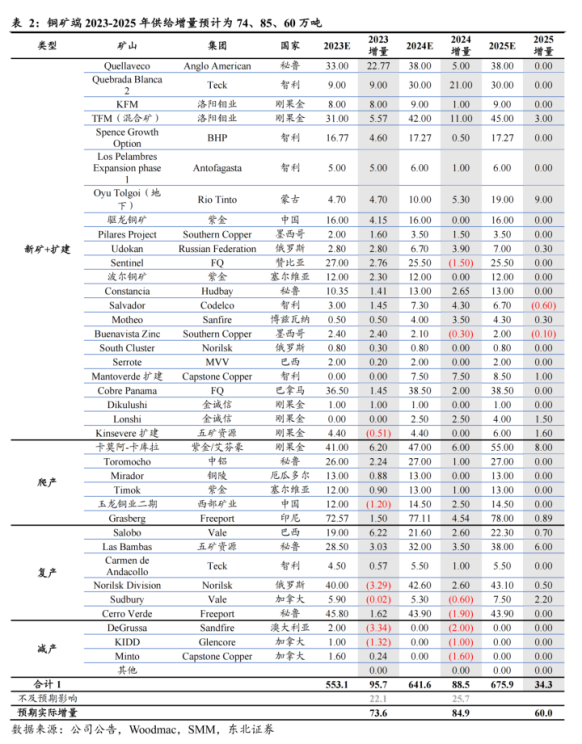

2、铜矿端2023-2025年增速预计为3.3%/3.7%/2.5%,远期储备项目不足

2023-2024年铜矿项目密集投产,预计铜矿端2023-2025年增速分别为3.3%/3.7%/2.5%,增速或于2024年见顶。

全球龙头铜矿项目面临减仓:1)自由港:由于Grasberg遭受洪水,Q1被迫停止了该矿运作超过两周时间。公司下调2023年铜销量指引至189.5万吨,即下调约3.6万吨。2)Antofagasta:由于海水淡化厂和选矿厂扩建工程推迟完工,以及2023H1供水量减少,将2023年铜产量指引下调至64-67万吨,中枢下调3.5万吨;3)泰克资源:QB2项目调试延期,下调QB2 2023年产量指引至8-10万吨,中枢下调6.5万吨。4)智利国家铜业Codelco:该公司2023年产量指引由135-142万吨下调至131-135万吨,中枢下调5.5万吨。

2024年主要铜矿项目预计供给增量85万吨,增速3.7%。主要包括已投产项目爬产(例如泰克资源QB2、洛阳钼业TFM混合矿、紫金矿业/艾芬豪矿业卡莫阿-卡库拉铜矿等);新项目主要为智利Capstone Mantoverde扩建、博兹瓦纳Sanfire Motheo铜矿等。

2025年拟落地项目稀少,预计供给增量60万吨,增速2.5%。除23-24年投产项目在25年爬产、五矿资源刚果金Kinsevere扩建外,几乎没有确定性较高的新项目在2025年落地。

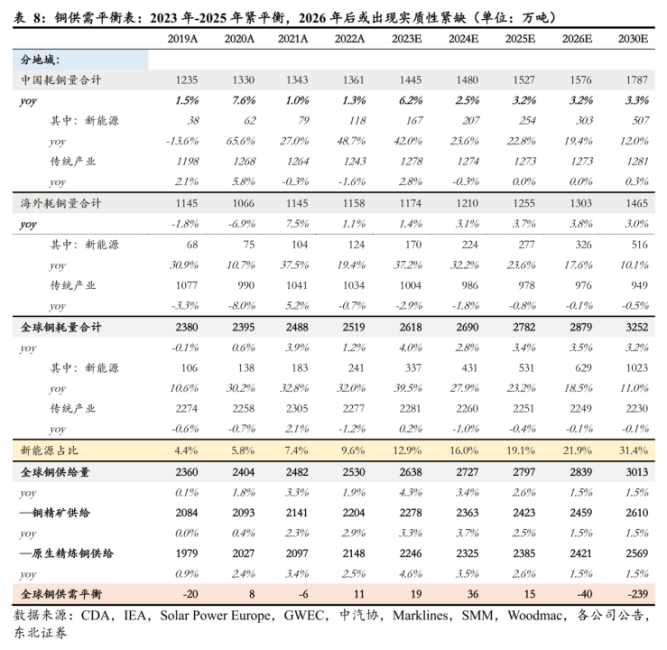

3、铜供需平衡:2025年后供需增速出现剪刀差,中长期缺口确定性较高

2023-2025年:1)需求端:铜需求增速分别+4.0%/+2.8%/+3.4%,其中新能源需求占比从2022年的9.6%提升至19.1%。2)供给端:铜精矿增速分别为3.3%/3.7%/2.5%;原生精炼铜增速分别为4.6%/3.5%/2.6%;总供给量(原生铜+废铜)增速分别为4.3%/3.4%/2.6%。铜供给增速或于2023年见顶。3)供需平衡:2023年-2024年铜矿端偏宽松,但冶炼产能限制精铜释放,精铜端维持小幅过剩,2025年预计过剩开始缓解。供需平衡表显示2023-2025年分别过剩19、36、15万吨,量级偏低,实际对铜价或难以构成趋势性影响。

简单外推到2030年:1)需求端:预计新能源发展趋势延续,2025-2030年增速降至14%左右,则可带动铜需求CAGR达到约3%,2030年新能源占比提升至31.4%。2)供给端:由于新项目稀缺且多处于早期状态,实际放量不及预期的可能性较大,我们预计CAGR约1.5%。3)远期存在供需缺口:2026年后铜矿端难以放量,精铜端或出现具有实际意义的供需缺口,推算2030年供需平衡将出现239万吨缺口。

2024年美联储明确不加息,且2024年将有3次降息,需求预期的压制减弱,随着通胀目标的临近,降息预期提升,市场预期2024年中美联储启动降息,且缩表力度放缓,货币端的压力放缓。中美需求保持韧性,新兴国家需求带来增量, 新兴需求预计依然强劲,同时制造业的潜在扩张,可能带来补库需求,我们认为2024年制造业有望进入扩张周期,制造业扩张过程中有望带动补库,从而推动铜价重心上移。同时中国持续的TC低位,已经带来冶炼端的减产抵制,铜的价格启动比我们预估的要早,冶炼的负反馈是个导火索,看好铜板块的投资机会。

我们对比梳理了A股主要铜行业上市公司的铜矿产量增长、股息率、估值情况。

2022-2025年量增:紫金矿业、洛阳钼业产量增长绝对量领先,金诚信复合增长率第一

从2022-2025年铜矿产量增长的绝对量来看,最高的三家公司分别为洛阳钼业(+45万吨)、紫金矿业(+29万吨)、铜陵有色(+13万吨);从同期的铜矿产量增幅来看,复合增长率最高的三家公司分别为金诚信(+127%)、洛阳钼业(+57%)、铜陵有色(+53%)。

每万吨市值对比:洛阳钼业、西部矿业较低

以2024年预估的各家铜矿产量为计算基准,当前每万吨铜矿产量对应当前市值(2024年3月15日)比值最低的五家公司分别为洛阳钼业(29亿元/万吨)、西部矿业(30亿元/万吨)、江西铜业(31亿元/万吨)、铜陵有色(36亿元/吨)、紫金矿业(37亿元/万吨)。以2025年预估的各家铜矿产量为计算基准,每万吨铜矿产量对应最低的五家公司依次为河钢资源(21亿元/万吨)、洛阳钼业(27亿元/万吨)、铜陵有色(28亿元/万吨)、西部矿业(30亿元/万吨)、江西铜业(31亿元/万吨)。

估值:冶炼业务占比大的企业估值整体偏低

1)PB估值(截至2024年3月15日)最低的五家公司为:江西铜业(1.0)、河钢资源(1.2)、铜陵有色(1.6)、云南铜业(1.8)、洛阳钼业(2.9);2)PE估值(以2025年一致性预期净利润对应2024年3月15日市值)最低的五家公司为:河钢资源(7.3)、铜陵有色(10.0)、云南铜业(10.3)、江西铜业(10.9)、西部矿业(11.5)。估值较低的主要为冶炼占比较大(云南铜业、铜陵有色、江西铜业)以及主业为铁矿石的河钢资源。

股息率:云南铜业、江西铜业、西部矿业较高

以wind一致性预期2023年的归母净利润*2022年分红比例作为各公司的2023年分红金额估算,云南铜业、江西铜业、西部矿业股息率最高,分别为3.8%、2.9%和2.5%。